Hur får du den lägsta räntan på ditt privatlån?

Det är egentligen inte så svårt.

Men det kräver lite planering och tålamod.

Genom att följa våra 7 st tips så hoppas vi att du kan kapa flera procent på din ränta.

Så hur får du den lägsta möjliga räntan?

Källa: SvD Näringsliv

Inte är det 2230% i varje fall…tänk på att räntan ALLTID sätts individuellt baserat på din ekonomiska situation. Även om långivarna eller låneförmedlarna visar en bra ”från-ränta” så är det sällan som du lyckas få den räntan.

Vårt mål med tipsen nedan är att du ska få så bra ränta som möjligt baserat på just dina förutsättningar.

Och tänk på att aldrig ta upp lån som du inte klarar av att betala av. Men det säger väl sig själv…

Till det första tipset!

Tips #1: Ansök inte om för stort belopp

Visst är det frestande att låna så mycket pengar du bara kan.

Tyvärr fungerar inte långivarnas utvärderingssystem på det sättet…

Grundregeln är att ju högre belopp du ansöker om – desto högre blir din ränta. Det är kanske inget nytt under himmelen för dig. Men det är lätt att man glömmer bort det när man väl sitter där med sin låneansökan.

En gång för alla. Det viktigt att du söker det minsta möjliga belopp du behöver.

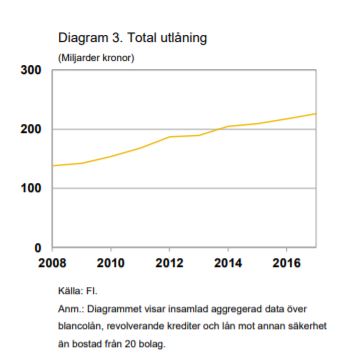

Här kan du se hur mycket konsumtionslånen har ökat under en 10-årsperiod i Sverige:

Källa: Finansinspektionen

Varför skriver jag då detta? Dels är det dumt att låna för mycket. Dels måste du bygga en relation med långivarna för att få de bästa villkoren.

Min erfarenhet är att långivarna är mer givmilda med lånebelopp och ränta när du väl haft ett lån hos dem under en period. Förutsatt att du sköter betalningarna det vill säga.

Därför är de bättre om du utökar ditt lån efter ett par månader. Eller ännu bättre efter ett år…

Det fungerar som vilken relation som helst. Mer trygghet och förtroende skapar tillit. Bankerna gillar helt enkelt när du har varit skötsam med dina betalningar.

För några år sen tog jag ett privatlån hos ICA Banken genom en låneförmedlare på 80 000 kr och erbjöds en ränta på 4,95%.

När det hade gått ett år och jag hade betalt av cirka hälften av lånet (jag gjorde några extraamorteringar) fick jag ett brev från banken.

Där erbjöds jag en ränta på 2,95% om jag ville ta upp ytterligare lån på upp till 100 000 kr.

Min ränta blev hela 2% lägre utan att varken min ekonomi eller lön hade förändrats från tidigare.

Så mitt första tips är att du gör allt för att låna så lite som möjligt till en början. Kolla t.ex. först om du kan sälja något hemma eller minska dina befintliga kostnader. Kanske är det den bästa vägen för att hitta billiga lån.

Tips från vår blogg:

- Samla lån utan UC | Så väljer du rätt långivare

- Att ta lån med Bisnode kreditupplysning | Allt du bör känna till

- EU-lån till företag | Så funkar det och vi listar alla långivare i Sverige

- Hur mycket får man låna om man tjänar t.ex. 30 000 kr/mån

- Hitta det bästa samlingslånet → Hela topplistan

- Så gör du för att låna 350000 kr med utbetalning inom 1–3 dagar

Tips #2: Använd ”rätt” lön i ansökan

Vet du vilken den viktigaste parametern är när du ansöker om ett privatlån?

Att du har en inkomst på över 100 000 kr per år.

Har du ingen inkomst, kommer du inte få något lån. Det finns ingen väg förbi det.

Men jag gissar att du har en lön på över 8 500 kr/mån. Då kommer du inte ha några problem att få ett lån. Däremot är det viktigt att du anger rätt lön….

Med rätt lön menar jag den högsta lön du lyckas få av din arbetsgivare. Så det är viktigt att du håller koll på om du kommer få en löneförhöjning…eller om det kanske är dags för ett lönesamtal?

Högre inkomst innebär inte bara att du kan låna mer pengar utan även att du med stor sannolikhet får bättre ränta på ditt lån.

Tänk på att långivaren alltid tar ut en kreditupplysning som visar föregående års taxerad inkomst. Det innebär den inte kommer stämma överens med den lön du angivet – förutsatt att du fått eller kommer få en löneförhöjning. Men oror dig inte. Det enda du behöver göra är att skicka in dina senaste lönespecifikationer som verifierar din nya inkomst.

Svårare än så är det inte…

Tips #3 – välj en realistisk återbetalningstid på ditt privatlån

Visst kan det vara lockande att välja en återbetalningstid på 15 år. Månadskostnaden blir ju så låg…

Gör det inte.

Inte bara ökar det din totala räntekostnad utan det kan även öka din ränta.

Jag skulle istället välja en återbetalningstid på mellan 3–7 år. På så sätt förbättrar du din riskprofil för långivaren. Vilket ger lägre ränta.

Och glöm inte bort…du kan alltid göra extra amorteringar när du än önskar.

Som jag var inne på under tips #1 så är det lättare att förändra dina villkor allt eftersom du och långivaren byggt upp en relation.

Det är inte omöjligt att långivaren kan förlänga lånetiden med bibehållen ränta efter ett par månader.

Tips #4 – hitta en medsökande låntagare

Av alla mina tips ger det här nog bäst utväxling på din ränta.

Om att du tar med en medsökande på ditt lån minskar långivarens risk. Om du inte har möjlighet att betala av lånet, måste medsökande göra det. Långivaren har helt enkelt en livlina till.

Därför kan de erbjuda en lägre ränta…

T.ex. säger låneförmedlaren Sambla att deras statistik visar att du i genomsnitt får 2,09% lägre ränta, 17% fler låneförslag och fördubblad chans till att bli beviljad ett lån om du har en medsökande.

Problemet är bara att du måste hitta en person som litar på dig…fullt ut. Då den personen, som sagt, blir tvingad att återbetala lånet om du inte skulle klara av det.

Så troligtvis är det en familjemedlem eller kanske en nära vän. Se till att vara väldigt tydlig med vad du ska använda pengarna till och att du har gjort en budget. En budget som visar att du klarar av att återbetala lånet. För att inte göra den medsökande besviken.

Och att du så fort som möjligt ska stå på lånet helt själv.

Detta är en dialog du kan ha med långivaren efter något år. Det är inte omöjligt att de är villiga att släppa din medsökande. Om du sköter dina betalningar.

Men det finns ingen garanti att långivaren låter dig stå själv på lånet efter en period. Så lova inget till den medsökande personen.

Så om du har en snäll person i din närhet, kan du både sänka din ränta och öka lånebeloppet. Utan någon kostnad.

Tips – #5 Förbättra kreditvärdigheten

Det viktigaste underlaget som långivaren har för att utvärdera din låneansökan är kreditupplysningen.

Kreditupplysningen hämtas oftast från UC (Upplysningscentralen) och visar:

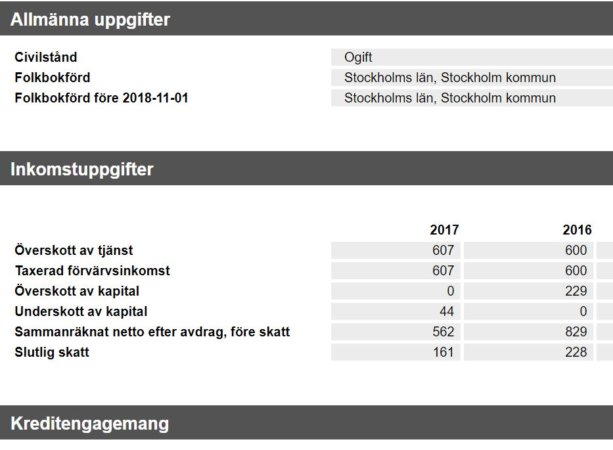

- Din taxerade inkomst

- Bostadsort

- Överskott av kapital

- Befintlig skuldsättning

- Betalningsanmärkningar

- Dina senaste begärda kreditupplysningar

Så här ser en kreditupplysning från UC ut:

På samma sätt som en högre inkomst är positivt för din ränta är högre skuldsättning negativt.

Så vad inkluderas i din skuldsättning?

Alla lån och krediter du har tagit upp.

Dessa innefattar:

- Bolån

- Privatlån*

- Kreditkort

- Kontokrediter

- Butikskrediter

Eventuell firmalån eller studieskuld från CSN visas inte på din UC.

Det kanske är självklart, MEN det är viktigt att du har så låg skuldsättning som möjligt när du ska ansöka om ett privatlån. Det kan vara svårt att få lån med många kreditupplysningar.

Därför att det viktigt att du t.ex. inte har ett outnyttjat kreditkort i din plånbok.

För även om du inte använder ditt kreditkort uppvisas det som en ”skuld” på kreditupplysning. För du kan ju när som helst använda ditt kort och därmed nyttja krediten.

Exempel:

Ovan visas ett kreditkort jag har hos SEB som har en kredit på 20 000 kr.

Trots att jag bara har utnyttjat 312 kr på kortet, räknar långivaren det som att min skuld till SEB är 20 000 kr. Sjysst…

Så innan du skickar in din ansökan är det viktigt att du avslutar alla onödiga krediter och bankkort som du tecknat upp.

Är du osäker på vilka krediter du har? Ingen fara, jag brukar använda mig av Min Upplysning av UC. Det kostar 29 kr per gång (du behöver bara ta en…) vilket det helt klart är värt.

Då får du en kreditupplysning på dig själv…som inte långivarna ser att du tagit.

Jag skulle däremot aldrig använda deras tjänster som kreditkollen eller UC ID-skydd…lurendrejeri i min mening.

*Notera att det är ingen skillnad på privatlån och blancolån, det är bara olika benämningar på samma typ av lån.

Tips – #6 Ansök inte till flera olika långivare

Det kanske låter konstigt, ska du inte konkurrensutsätta flera olika långivare mot varandra?

Både Ja och Nej.

Varje gång du skickar in en låneansökan hämtas en kreditupplysning.

På din kreditupplysning står sedan samtliga kreditupplysningar som hämtats de senaste 12 månaderna…

Exempel på hur långivaren ser det:

I exemplet ovan har en kreditupplysning hämtats under de senaste 12 månaderna…från Swedbank.

Då är det inga problem att söka ett nytt lån.

Om en långivare däremot ser att du hämtat 5…eller kanske 10 kreditupplysningar kan de börja fundera på varför du gjort det – har andra banker nekat dig lån? har du dålig koll på din ekonomi?

Detta är en välkänd faktor som långivaren kollar på.

Så överväg nog vilken eller vilka långivare du vill testa först. Jag skulle däremot säga att det inte är någon större negativ effekt att ha 1–3 kreditupplysningar på sin UC.

Så hur tusan gör jag då för att jämföra långivarna mellan varandra?

Det berättar jag så klart om i det sista tipset…

Tips – #7 Jämför olika långivare…!

Självfallet tar jag det enklaste och viktigaste tipset sist.

För att få den lägsta räntan behöver du jämföra olika långivare mot varandra.

Men vänta, du sa ju att det var negativt? Ja, om du själv ansöker om lån hos flera olika långivare.

Istället ska du använda dig av en låneförmedlare.

En låneförmedlare agerar som en mellanhand mellan dig och olika långivare.

De hämtar EN kreditupplysning på dig som de sedan kan dela med sig av till flera olika långivare.

De flesta låneförmedlarna samarbetar med 20-40 olika långivare. Så med en kreditupplysning kan du få erbjudande från upp till 44 olika långivare (se vilken nedan).

Har du tur är det någon långivare som just nu vill låna ut mer pengar och erbjuder bra villkor på sina lån.

Så vad kostar det här kalaset?

Inget (för dig som ansöker om lånet).

Istället betalar långivaren en förmedlingsprovision till låneförmedlaren för att de får en ny kund.

Win-Win.

Så vilken låneförmedlare ska jag använda?

Innan jag tog mitt senaste lån gjorde jag en sammanställning över svenska låneförmedlare. Där plockade jag ut de låneförmedlarna som erbjuder lägst ränta och som samarbetar med flest långivare.

Så vad är den lägst räntan som någon långivare kan erbjuda? Det är tyvärr omöjligt att säga då det beror på många faktorer. Men väljer du en låneförmedlare som har många samarbeten så bör du öka dina chanser att få en så låg ränta som möjligt.

Tänk på att många låneförmedlare anger en ”från-ränta”, men som kan uppgå till den högsta räntan som i många fall är 29,99%. Så erbjudandet du får kommer alltid vara baserat på just din ekonomiska situation.

Vi vill också nämna Sambla som ett bra alternativ. Då de samarbetar med flest långivare på marknaden (40 st+) – vilket borde öka din möjligheter till att få ett bra erbjudande.

Flest långivare:

Samarbetar med hela 40+ st långivare.

Bra långivare:

Samarbetar med 40 st långivare.

Jag hoppas att mina tips kan hjälpa dig att sänka dina räntekostnader.

Lycka till!

Hälsningar Johan

Johan är utbildad civilekonom och har ett stort intresse av att hålla sig uppdaterad och informera om privatekonomiska frågor. Han har även ett öga för att hitta bra aktier och lägger stor del av sin lediga tid på att analysera årsredovisningar.